Nuevas empresas están irrumpiendo en el sector de los servicios financieros esenciales, a menudo asumiendo más riesgo que los bancos tradicionales. A veces, la tecnología avanza a un ritmo vertiginoso. En todo el mundo, la innovación en las actividades financieras —lo que suele conocerse como tecnofinanzas— está registrando grandes avances.

La tecnología financiera irrumpe en los servicios financieros tradicionales de los bancos y los obliga a innovar para no perder relevancia. Para los consumidores, esto puede traducirse en un mayor acceso a mejores servicios.

Tales cambios complican también mucho las cosas a reguladores y supervisores: aunque la mayoría de las empresas de tecnofinanzas aún son pequeñas, pueden expandirse y llegar a segmentos de clientes y actividades de más riesgo mucho más rápido que los prestamistas tradicionales.

Esta combinación de rápido crecimiento y cada vez mayor importancia de los servicios tecnofinancieros en el ámbito de la intermediación financiera puede acarrear riesgos para todo el sistema, tema que se aborda en la última edición del Informe sobre la estabilidad financiera mundial (informe GFSR).

Incremento del riesgo

Los bancos digitales están cobrando importancia sistémica en sus mercados locales. Estos bancos, también llamados «neobancos», están más expuestos que sus homólogos tradicionales a los riesgos derivados de los préstamos de consumo, que suelen disponer de menos reservas frente a pérdidas porque por lo general no cuentan con garantías. Su exposición también obedece a que asumen más riesgos en sus carteras de títulos-valores, y a los mayores riesgos de liquidez (en concreto, la cantidad de activos líquidos que mantienen los neobancos con respecto a sus depósitos tiende a ser menor que la que mantienen los bancos tradicionales).

Estos factores también plantean un reto a los reguladores: los sistemas de gestión de riesgos y la resiliencia general de la mayoría de los neobancos aún no han sido probados en un contexto de desaceleración económica.

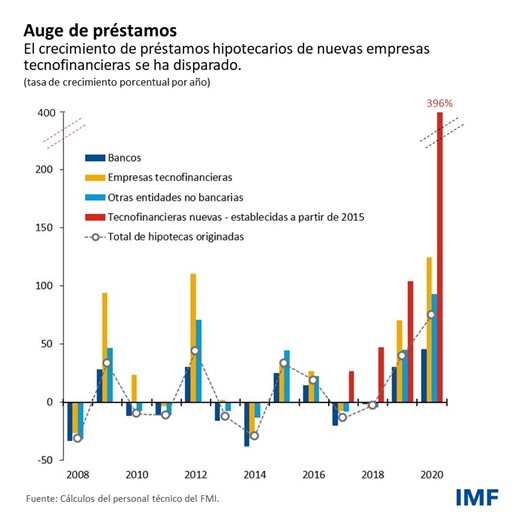

Las empresas tecnofinancieras no solo asumen más riesgos, sino que también ejercen presión sobre rivales de larga trayectoria en el sector. Es el caso de Estados Unidos, donde las empresas tecnofinancieras originadoras de hipotecas adoptan una resuelta estrategia de crecimiento en los períodos de expansión de los préstamos para vivienda, como ocurrió durante la pandemia. Las presiones competitivas de las empresas tecnofinancieras está haciendo mucha mella en la rentabilidad de los bancos tradicionales, y todo indica que la tendencia se mantendrá.

Otra innovación tecnológica que se ha desarrollado rápidamente en los dos últimos años es la de las finanzas descentralizadas, una red financiera basada en criptoactivos sin intermediario central. Conocidas también como DeFi (por sus siglas en inglés), encierran el potencial de prestar servicios financieros más innovadores, inclusivos y transparentes, al ofrecer mayor eficiencia y accesibilidad.

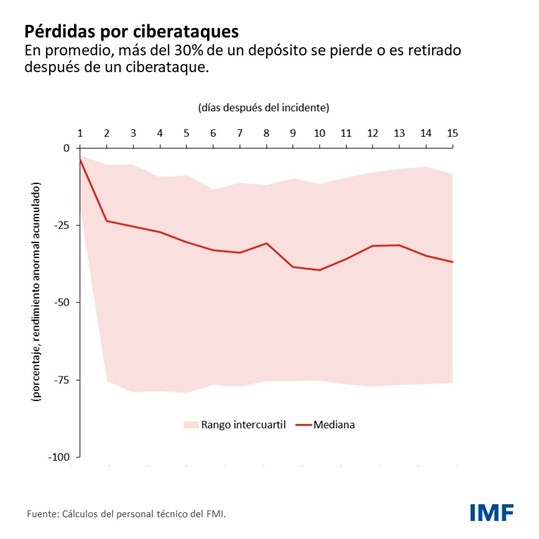

No obstante, las DeFi también suponen la acumulación de apalancamiento, y son especialmente sensibles a los riesgos de mercado y liquidez, así como a los ciberriesgos. Los ciberataques, que pueden ser graves en el caso de los bancos tradicionales, suelen ser fatales para estas plataformas, al robarles activos financieros y minar la confianza de los usuarios. La falta de una garantía de depósitos en las DeFi contribuye a la idea de que todos los depósitos corren peligro. Históricamente, las noticias de ciberataques suelen dar lugar a grandes retiros por parte de clientes.

Las DeFi llevan a cabo el grueso de sus actividades en los mercados de criptoactivos, pero como los inversionistas institucionales las están adoptando de forma creciente, los vínculos con las instituciones financieras tradicionales se han afianzado. En algunas economías, las DeFi están contribuyendo a acelerar la criptoización, haciendo que los residentes prefieran utilizar criptoactivos en vez de la moneda local.

Refuerzo de la regulación

A medida que la actividad en servicios financieros va desplazándose de la banca regulada a entidades y plataformas donde la supervisión es mínima o inexistente, también lo hacen los riesgos conexos. Las tecnofinanzas han irrumpido con fuerza en el terreno de juego de los bancos tradicionales, pero lo que generan va más allá de la competencia. De hecho, ambos sectores permanecen entrelazados; por ejemplo, cuando los bancos proporcionan liquidez y apalancamiento a las empresas tecnofinancieras.

Estas plantean una serie de retos a las autoridades financieras, en términos de arbitraje regulatorio (cuando las empresas trasladan o establecen sus operaciones en sectores y regiones menos regulados) e interconexión, lo cual puede exigir la adopción de medidas regulatorias o de supervisión, como una mejor protección de consumidores e inversionistas.

Se necesitan políticas que estén enfocadas de forma proporcionada en las empresas tecnofinancieras y los bancos tradicionales. Esto permitirá promover las oportunidades que ofrecen las tecnofinanzas y, al mismo tiempo, contener los riesgos. En el caso de los neobancos, esto significa requisitos más estrictos de capital, liquidez y gestión de riesgo, acordes con la intensidad de tales riesgos. En el caso de los bancos tradicionales y otras entidades establecidas, la supervisión prudencial quizá deba centrarse más en la salud de los bancos menos avanzados tecnológicamente, ya que sus actuales modelos de negocios pueden ser menos sostenibles a largo plazo.

La falta de entidades normativas de gestión significa que las DeFi representan un reto para una regulación y supervisión eficaces. Aquí, la regulación debe centrarse en las entidades que aceleran el rápido crecimiento de las DeFi, como emisores de monedas estables y las plataformas de intercambio centralizado de criptoactivos. Las autoridades de supervisión también deben promover una gestión de gobierno robusta, que incluya códigos industriales y organismos autorregulados. Estas entidades podrían constituir un medio eficaz para la supervisión reglamentaria.

*****

Antonio García Pascual es Subjefe en la División de Análisis de Mercados Mundiales, responsable de elaborar el Informe sobre la estabilidad financiera mundial (informe GFSR), así como de supervisar los mercados mundiales. Antes de incorporarse al FMI, trabajó 10 años en los mercados, ocupando el cargo de director gerente y economista jefe para Europa en Barclays, con sede en Londres. Antes de incorporarse a Barclays, fue Economista Principal en el Departamento de Mercados Monetarios y de Capital y el Departamento del Hemisferio Occidental del FMI. Como tal, fue el Representante del FMI en el grupo de trabajo de investigación del Comité de Basilea y fue nombrado Asesor Residente del FMI en el banco central de Rusia. Asimismo, ha sido profesor visitante en SAIS, Universidad Johns Hopkins, y ha dictado clases de finanzas internacionales en la Universidad Ludwig Maximilian de Múnich. Es miembro de CESifo Research Network y del Centro de Políticas Económicas de ESADE. Sus estudios han aparecido en publicaciones económicas como Journal of International Money and Finance, Oxford Economic Papers y Review of International Economics. En su época en el sector privado, colaboró asiduamente con CNBC y Bloomberg, y sus estudios han sido citados por The Economist, The FT, The WSJ y The NYT. Obtuvo su licenciatura en Economía en la Universidad Complutense de Madrid, y su maestría y su doctorado en Economía en la Universidad de California, UCSC.

Fabio M. Natalucci es Subdirector del Departamento de Mercados Monetarios y de Capital. Está a cargo del Informe sobre la estabilidad financiera mundial (informe GFSR), que presenta la evaluación del FMI sobre los riesgos para la estabilidad financiera mundial. Antes de incorporarse al FMI, fue Director Principal Adjunto en la División de Asuntos Monetarios de la Junta de la Reserva Federal. Entre octubre de 2016 y junio de 2017 ocupó el cargo de Subsecretario Adjunto de Estabilidad y Regulación Financiera Internacional en el Departamento del Tesoro de Estados Unidos. Tiene un doctorado en Economía de la Universidad de Nueva York.